前回に引き続き、遺留分についてまとめてみました。後継者に事業承継する際に遺留分の扱いが問題になるケースがあります。なぜなら、遺留分の減殺請求があると経営承継する相続人が自社株式についての経営権を確保できなくなるおそれがあるためです。被相続人の生前に経営承継相続人以外の相続人に対して、被相続人が遺留分の生前放棄を要請することも状況に応じて発生します。中小企業庁による「事業承継ガイドライン」を参考に要点だけをまとめみました。

目次

1.遺留分に関する民法特例の概要

2.強要して放棄は不可

3.推定相続人の合意方法は、2種類

4.遺留分放棄は取消

1.遺留分に関する民法特例の概要

推定相続人が複数いる場合、後継者に自社株式を集中して承継させようとしても、遺留分を侵害された相続人から遺留分に相当する財産の返還を求められた結果、自社株式が分散してしまうなど後継者による安定的な事業の継続に支障が生ずるおそれがあります。本制度は、事業承継時点における関係者の合意に法的な効力を付与することが可能で有り、将来にわたり株式に関する紛争の危険性を低下させることが期待できます。

2.推定相続人の合意方法は、2種類

将来の紛争防止のため先代経営者の推定相続人全員の合意の上で先代経営者から後継者に贈与等された非上場株式について一定の要件を満たしていることを条件に合意方法は次の2種類があります。

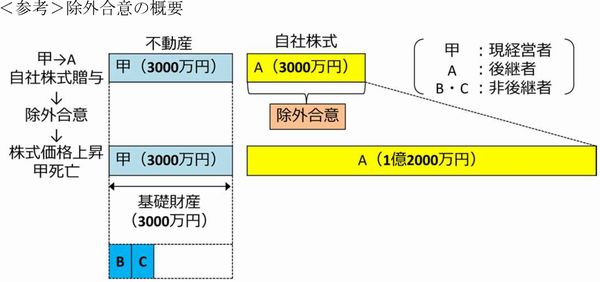

(1)除外合意

贈与した株式等を遺留分算定基礎財産から除外する旨の合意する方法です。現経営者の生前に、経済産業大臣の確認を受けた後継者が、遺留分権利者全員との合意内容について家庭裁判所の許可を受けることで、現経営者から後継者へ贈与された自社株式その他一定の財産について、遺留分算定の基礎財産から除外することができます。これにより、事業継続に不可欠な自社株式等に係る遺留分減殺請求と、それによる株式等の分散を未然に防止することができます。

[「事業承継ガイドライン」/中小企業庁 参照]

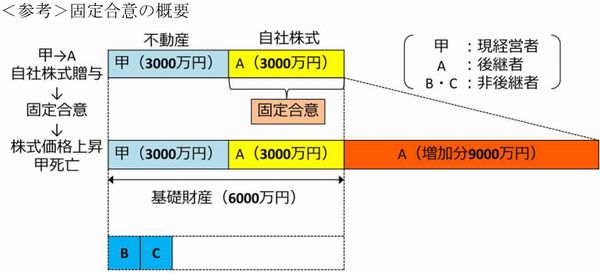

(2)固定合意

贈与した株式等の評価額を予め固定する旨の合意する方法です。生前贈与後に、後継者の貢献により株式価値が上昇した場合でも、遺留分の算定に際しては相続開始時点の上昇後の評価で計算されます。このため、経済産業大臣の確認を受けた後継者が、遺留分権利者全員との合意内容について家庭裁判所の許可を受けることで、遺留分の算定に際して、生前贈与株式の価額を当該合意時の評価額で予め固定することができます。

これにより、後継者が株式価値の上昇分を保持できることとなり、経営意欲の阻害要因が排除されるものと考えられます。

[「事業承継ガイドライン」/中小企業庁 参照]

[「事業承継ガイドライン」/中小企業庁 参照]

ただし、中小企業の株式の算定は簡単ではありません。そのため、固定合意にかかる株式の価額の公正を期するため、対象となる株式の価額が相当な価額である旨の弁護士、公認会計士、税理士の証明が必要です。

3.一定の条件とは

民法の原則は法定相続分による法定相続です。遺留分の放棄を行うかどうかは個人の自由意思だが相続人が被相続人の健在であるうちに遺留分の放棄をしたいと言っても、無制限に生前の遺留分放棄を認めると被相続人からの強要で放棄させられることもあり得ます。そこで、遺留分の生前放棄の許可審判を行うことによって乱用を防止することとしているのです。

認められるには、①放棄の理由に合理性や必要性が認められること。又は②代替性が認められる必要があること。要するに遺留分放棄をする際には原則として相当な額の生前贈与をしているか、それなりの理由が必要なわけです。

4.遺留分放棄は取消

遺留分を放棄した相続人は、その気持ちが変わって遺留分の放棄を取り消したい場合には取消しの申立権はありません。しかし、事情を訴えることは可能で、事情を訴えると家庭裁判所は職権によって許可審判を取り消すことができます。これは、本来法定相続分による法定相続が原則であり、その原則に回帰することを認めるのは本来あるべき姿であると考えられているためです。

被相続人の生前にせっかく相続人がいったん遺留分の放棄を行ったのに、これを取り消したからといって被相続人が取り消されたことに対する不服申立てをすることは許されません。

遺留分放棄の取消しについて、被相続人の相続開始後は可能です。

つまり、先代経営者が経営承継相続人に会社を安心して経営していけるよう、他の相続人に生前に財産を贈与した上で納得の上で相続人が遺留分の放棄の手続をとっていても、先代経営者の相続発生後に遺留分放棄の取消しをされてしまえば何の効果もなかったということも起こりえるわけです。。

まとめ

2016年2月 日本政策金融公庫総合研究所「中小企業の事業承継に関するインターネット調査」によると、廃業予定の企業であっても「今後10年間の将来性について約4割の経営者が少なくとも現状維持は可能」と回答しているのですが、事業者が事業承継を選択しない場合には、そのまま廃業する可能性が高く、それにより雇用や技術・ノウハウが失われてしまう可能性が高いデータとなっています。

経済産業省と家庭裁判所への手続きの煩雑さが、特例を申請する件数を下げている要因の一つと言われていますが、「見える化・分かりやすさ」等の言葉をよく耳にしますが、要は「誰のため何を目的につくられたシステム」考えて変えていく必要があるのではないでしょうか。

本情報は、法律・税務・金融などの一般的な説明です。個別の具体的な判断や対策などは専門家(弁護士・税理士など)にご相談ください。

オフィスSANOは、相続財産(金融資産 & 不動産)の問題はもちろんのこと、不動産問題について『知っていると得すること』・『知らないと損すること』に重点をおいて情報を発信してまいります。

どうしたらよいか分からない時は、不動産問題解決ナビゲータ オフィスSANOまでお気軽にご相談ください。

- 投稿タグ

- 事業承継